在手机继续浏览本文,也可以分享给你的联系人。

在手机继续浏览本文,也可以分享给你的联系人。

人民热报

人 民 热 报

不忘初心❤️牢记使命

♡

本文来源:安信计算机/

计算机司令部

网传中国农业银行正开展数字货币(DCEP)钱包试点,已有泄露出的 App 下载地址,包含苹果和安卓平台。该应用需要开通测试功能的白名单用户才可注册,而且目前仅覆盖深圳、雄安、成都和苏州的特定网点,该测试 App 的短信验证码和 http 访问抓包等都表明和农行有直接关系。App中的快捷方式包含的功能为:扫码支付、汇款、收付款和碰一碰,其他功能包括:DC 兑换(数字货币兑换)、钱包管理、钱包查询和钱包挂靠(关联账户)功能。

我国央行数字货币名称叫

DCEP(DigitalCurrencyElectronicPayment)翻译成中文就是:

数字货币和电子支付工具。

它的功能和属性跟纸钞完全一样,只不过它的形态是数字化的。定义翻译过来就是

“具有价值特征的数字支付工具”。

那什么叫具有“价值特征”呢?简单来说,就是想想纸钞就能理解了。你用纸钞进行支付的时候,是不需要账户的,DCEP也是这样。

“不需要账户就能够实现价值转移”。

你可以想象这样的场景:只要手机有电,两个手机碰一碰,就能把一个人数字钱包里的数字货币,转给另一个人。

只要我们手机上都有DCEP钱包,那连网络都不需要,

也就是说,你在支付的时候,是不需要绑定任何银行账户的。不像我们现在用微信、支付宝,都要绑定一张银行卡,但DCEP不需要。

使用的这个币钱包,也不需要实名认证,也不是非得要绑定手机号等个人信息。

当然了,,除此之外,用户与用户之间的相互转账是不需要进行账户的绑定的。

除非你要往数字钱包充钱,或者你想从数字钱包里取钱出来去理财

这就意味着,也就是说,你可以把它简单地理解成纸钞的数字化替代。

DCEP能像纸钞一样流通。

事实上,从这一点上来说,DCEP也具有同样的优势。

它最根本的一个优势,就是摆脱了传统的银行账户体系的控制,因为它只是一个加密字符串。

中国人民银行主导开发的数字货币DCEP已在中国农业银行开始内部测试。

我们第一时间下载了

农业银行内测版央行数字钱包

进行体验,总体感受是:央行数字货币钱包产品完善。我们预计后续试点推出进入倒计时!安信计算机团队自2016年开始持续跟踪数字货币的进展,正如我们近期多篇报告的前瞻判断:央行数字货币有望在2020年推出试点,中国有望成为全球首个发行数字货币的主要经济体!

一、内测体验

1、用户界面

从下图中可以看出,央行数字货币钱包界面设计简洁易用,登录APP后,一个主界面即包含央行数字货币钱包的所有功能,具体包括:

:1)扫码支付;2)汇款;3)收付款(类似微信、支付宝的收付款二维码);4)碰一碰转账。(类似NFC支付)。

基础功能——支付/转账

包括钱包余额查询、兑入兑出。

基础功能——DC兑换:

钱包升级(填写更完整的个人信息,提升钱包的实名制程度,从而升级数字货币钱包的交易额度)

基础功能——钱包管理:

交易明细查询、钱包详情。

基础功能——DC查询:

密码管理、信息维护等。

基础功能——个人中心:

图1;农行内测版央行数字钱包用户界面

数据来源:农业银行内测版央行数字钱包APP,安信计算机整理

2、注册界面

从内测版央行数字钱包的注册流程来看,有两点需要重视:

1)按照实名角度来看,央行数字货币钱包分为四类,一类(强实名)、二类(较强实名)、三类(较弱实名)、四类(弱实名)。

只用手机号注册,获得的是四类钱包,功能有限;完善身份证号码、姓名,则可升级为三类钱包;绑定银行卡号可进一步升级为二类钱包。钱包的实名程度越高,功能越多,可交易的额度也越大。

2)从注册需要填写的网点号来看,此次央行数字货币的试点预计将在深圳、雄安、成都、苏州四地开展。符合此前《财经》报道的央行数字货币预计在深圳、苏州等试点的爆料。

图2:农行内测版央行数字钱包注册界面

数据来源:农业银行内测版央行数字钱包APP,安信计算机整理

3、使用流程

在绑定了银行卡后,我们可以在APP上直接通过银行卡网银转账兑换成央行数字货币;尽管在APP上没有显示,但是我们判断可以在线下网点或者ATM上进行兑换。广电运通此前在投资者互动问答平台上披露了公司和几个国有大行正在一起联合研究开发数字货币在金融自助设备上进行自由兑换的解决方案,也侧面验证了上述判断。

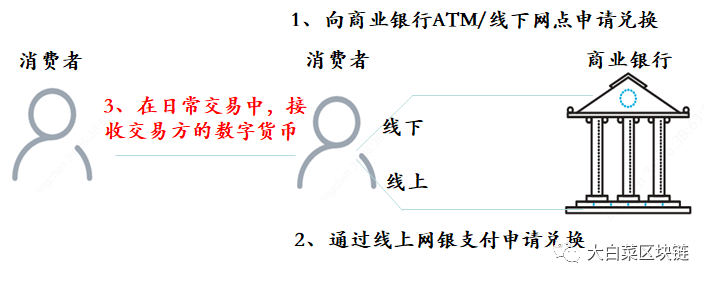

央行数字货币兑换流程:

1)线上:

2)线下:

图3:央行数字兑换界面

数据来源:农业银行内测版央行数字钱包APP,安信计算机整理

总体来看,央行数字货币支付流程与目前主流的移动支付的流程一致,都可以通过NFC、扫码支付等形式来支付。

央行数字货币支付流程:

图4:央行数字线下扫码支付流程

数据来源:农业银行内测版央行数字钱包APP,安信计算机整理

二、央行数字货币对产业的影响

从某种程度上讲,我们认为央行数字货币天然具备网络效应。类似于现金,在首批用户兑换了央行数字货币之后,央行货币会随着用户的日常转账、汇款和商业交易中在社会中流转到交易方,自然而言的在社会中快速普及。

央行数字货币天然具备网络效应,一旦试点推出将实现快速普及。

图5:消费者获取央行数字货币的途径

数据来源:安信计算机整理

包括穆长春在内的多位央行官员前期都公开表态:

央行数字货币对于银行的影响。

央行数字货币属于现金(M0)范畴

,也就是说对于央行数字货币账户不进行付息。从目前内测的钱包账户来看,我们也未看到有计息的相关体验。从上述角度来看,除了日常交易之外,理性消费者仍然会将主要的资金存放于银行存款账户等付息账户内。因此,我们认为央行数字货币的推出并不会对银行造成存款挤压;反而,推广央行数字货币可以将目前流通在银行体系之外的纸钞转换到银行体系内。

表1:央行数字货币与银行存款、现金等的区别

央行数字货币

现金

支付宝/微信钱包

银行存款账户

网络要求

可以双离线交易

可以双离线交易

在线

在线

是否支付利息

否

否

是

是

交易安全性

安全

存在伪钞风险

安全

安全

法律效应

商户必须接受

商户必须接受

部分商户不支持

部分商户不支持

交易费

未知(大概率无)

无

有手续费

有手续费

信用风险

法偿性

法偿性

阿里、腾讯破产风险

银行破产风险

数据来源:安信计算机整理

从内测来看,央行数字货币之于消费者前端的使用体验和微信、支付宝等支付模式无差别。除了前端体验之外,市场更关心央行数字货币的推出对于后端的清结算体系的影响。结合央行官员的论文和表态,我们对于央行数字货币之于支付/清算机构的影响判断如下:

央行数字货币对于支付/清算机构的影响。

根据前任央行数字货币研究所所长姚前的表述:100%备付准备金模式的央行数字货币,其发行、流通、回笼等全生命周期均要依附于传统账户体系。涉及到跨机构CBDC的流通,处理相应准备金账户间的清结算,仍然需要专门的清算机构提供互联互通服务;

1)清算机构。

央行原副行长苏宁在2020年1月11日举行的中国区块链应用研究中心首届年会上表示,央行数字货币的好处在于去中介,支付成本预计会将降至原来的十分之一。我们预计,相较于银行卡刷卡支付、二维码支付产生的较高的交易手续费,央行数字数字货币的交易费率将保持在一个较低的水平。类比前期引入二维码支付对产业的影响,我们判断央行数字货币的推广尽管会造成部分场景的交易手续费率下降(小额零售场景),但可以把大量线下现金交易加速转换到线上,带来了更多的增量在线交易流水。

2)支付机构。

随着内测出炉,我们判断国内央行数字货币试点推出进入倒计时,

中国有望成为全球首个发行数字货币的主要经济体

!

央行数字货币的发行势必将对现有的金融市场带来颠覆性的变化,创造全新的商业机会。

人民热报

感谢您的支持

♥

欢迎

点个

在看